中國官方將限制開發商融資,推出“三條紅線”新政,預計將於2021年全面推行。其中針對融資與負債水平都有詳細規範,此消息一出引發市場對特定大型房企的關注,尤其是三條紅線都踩到的恆大地產等。但我們認為此政策顯示中央對穩定市場的決心,要確保流動性不要過快或過量流入房地產,相信三條紅線政策有助防止市場過熱之風險。且中國房地產市場近期表現良好,加上中國房企籌資熟練度與財報透明度皆較高,相對較高的利息收益也是另一個我們偏好房地產企業債的原因之一。

中國宣布三條紅線政策,影響為何?

◼ 繼2016年底的中央經濟工作會議首次提出「房子是用來住,不是用來炒的」之後,中國官方近期又宣佈針對開發商融資的三條紅線政策: 1、房企剔除預收款後的資產負債率不得大於70%;2、房企的淨負債率不得大於100%;3、房企的“現金短債比”小於1 。其中三條紅線皆超過的企業如融創、恆大地產成為市場關注的焦點。此政策有助於防止市場過熱之風險,協助控制房地產開發商的負債與降槓桿,房地產業界會進一步深化大者恆大的現象,融資能力較強的大型房企發展前景將較為看好。

中國房地產市場後市如何觀察?

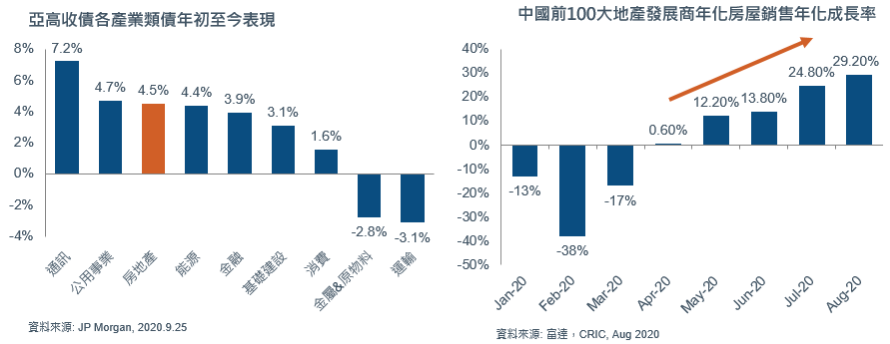

◼ 房地產銷售量三月即開始反彈,有助改善房企的獲利: 即使新冠疫情肆虐全球,但受到央行進一步寬鬆的政策刺激下,中國房屋銷售從3月就開始反彈,到八月份前100大房地產開發商的銷售成長率甚至達30%(與2月份低點相比)。良好的房屋銷售有助於改善中國房企的企業獲利,也改善房企的資產負債表。

◼ 中國房企融資能力強,看法謹慎樂觀:中國政策仍將因地制宜實施一城一策,不會全面緊縮,目前對於中國房地產商在融資也未有全面緊縮跡象。我們持續喜歡中國房地產業,主因相較中國其他產業,房地產商長期於資本市場發債,籌資熟練度與財報透明度皆較高,相對較高的利息收益也是我們喜歡的收息來源。

對踩到三條紅線的企業債看法?

◼ 恆大地產融資能力強: 恆大地產為中國前三大地產開發商,融資能力優於其他中小型地產開發商, 預期未來此類負面新聞可能影響其價格表現,但我們認為該公司未來能持續成功籌資,提升流動資金比率,真正違約機率不高,且10-13%之債息收入也非常具有吸引力。

◼ 恆大企業營運穩健: 恆大地產在2020年上半年雖然經歷新冠疫情封城影響,仍然繳出優異表現,上半年總銷售額達人民幣4510億,年化成長率達22%。隨著金九銀十的房產銷售旺季到來,恆大更下達千億軍令,務求每月銷售金額達千億以上。

◼ 恆大積極瘦身以符合政策規範: 恆大地產也積極進行債務瘦身,改善資產負債表。管理階層已經喊出在2020年下半年將減除近600億人民幣的債務,約當總負債的7%,以符合三條紅線的政策規範。

富達亞洲高收益基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)基金投資策略

◼ 我們維持對中國房地產企業的正面看法,但隨著過去五個月的漲幅,我們仍適度獲利了結部分房地產類債,並輪動至其他產業。

◼ 我們偏好全國性的大型地產開發商,尤其是那些有能力在一級城市深耕且具備境內外募資能力者。

◼ 本基金持有約4%的恆大地產(資料來源: 富達,2020.8.31),雖然短線負面消息將會影響債券表現,但我們相信即便未來仍有債務到期的壓力,但恆大地產將可安全度過此一挑戰。

富達亞洲高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)基金投資策略

◼ 針對房地產整體產業看法,由於5-7月房地產債券價格持續上漲,目前評價面已相對較貴,因此傾向維持目前曝險比重,不特意增持,個債方面則持續小幅調整,去蕪存菁。

◼ 由於預期市場漲多可能面臨些微修正波動,因此基金維持較高現金比重6-7%,以遇到波動時有逢低買進之機會。

◼ 針對恆大地產,我們傾向維持目前持債,中長期我們對於恆大地產籌資維持正面態度,在短線負面消息的影響下,價格波動雖難免,然我們認為恆大地產將能夠正常付息,且目前殖利率水準相對吸引人。

SITE-MKT-EXMP 2009-301