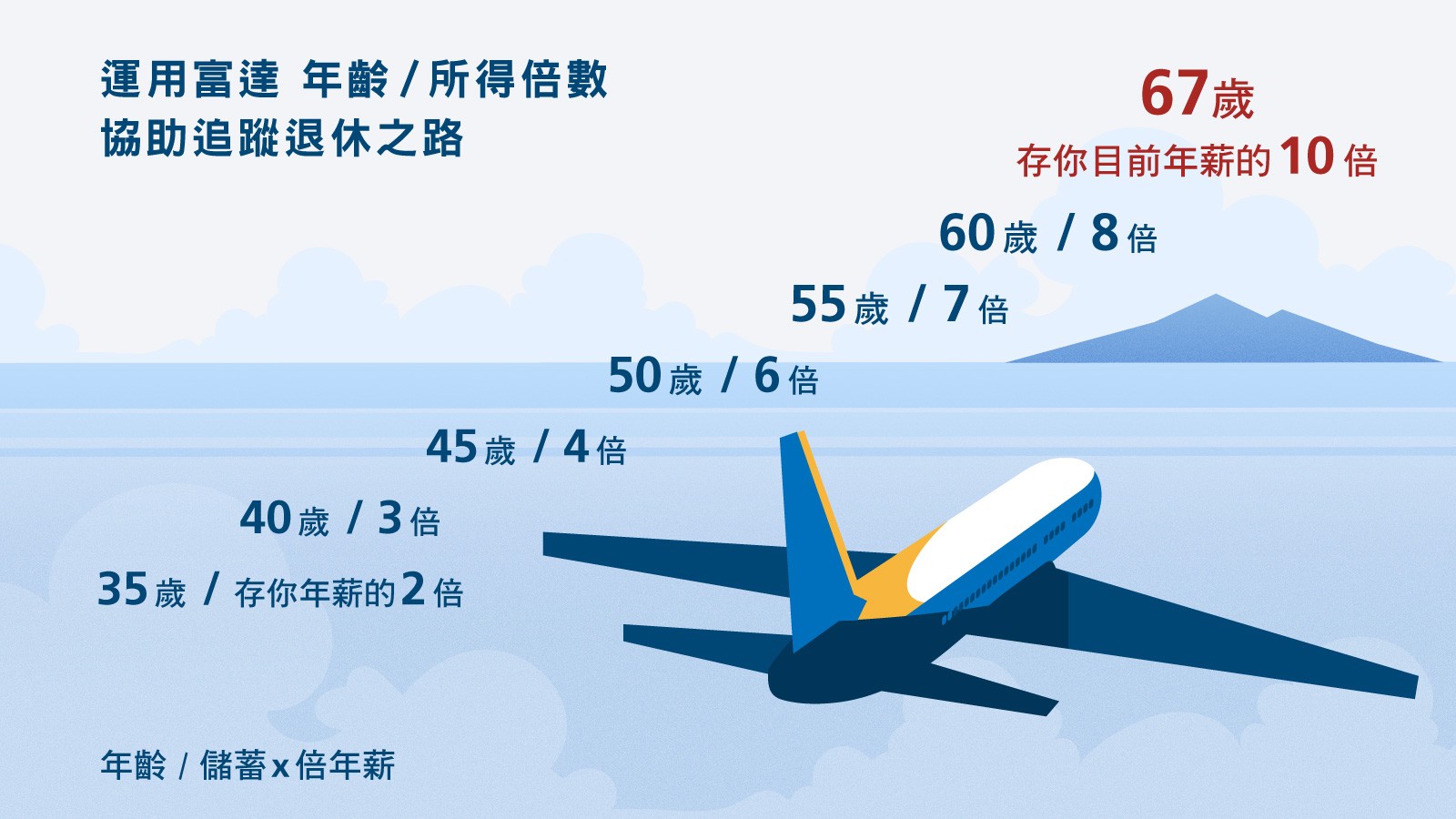

從「年齡所得倍數」檢視退休儲蓄水位

-- 30歲存1倍年薪、40歲3倍、50歲6倍、60歲8倍、67歲10倍*

「我存的退休金,將來到底夠不夠?」這是許多人的困惑。即使從年輕時就開始儲蓄,但往前望去,可能離退休還有10年、20年,甚至30年的路要走,目前好不容易積累起來的資金是否符合預期呢?

退休規劃就好像一段長途旅行,維持紀律化的儲蓄會讓旅途輕鬆,但人生過程中的成家、購屋或養兒育女支出,往往也會讓人中斷儲蓄。

對此,富達推出一個簡單的檢視法則---從你的年齡、所得與所得倍數來推估此刻的你,儲蓄水位是否符合預期?是否仍走在正確的退休目標方向上?

你可參考以下圖示,看你現在處在哪個年齡階段,以及目前的年薪為多少,再運用簡單的倍數乘上你的年收入,便可知目前該為將來的退休金存到多少錢。

富達的「年齡/所得倍數」法則依據以下假設條件:25歲開始,每年存總收入的15%,投資組合中平均有50%以上投資股票,並在67歲退休且維持你退休前的生活型態。知道你的「年齡/所得倍數」,能給你一個基本的儲蓄目標以及里程碑去檢視你的現狀。

當然,每個人的情況可能不一樣,有人可能晚一點才開始儲蓄;有人存的多、有人存的少;有人計畫早點退休、有人想晚一點;有人預期退休後花多一點、有人少一點…這些都將影響不同人的「年齡/所得倍數」。

影響倍數大小的兩個關鍵假設是:你計畫何時退休?以及要過哪種退休生活方式?

首先,你計畫何時退休,對你要存多少及退休里程碑的影響很大,只有越晚退休,儲蓄的所得倍數才能降低。反之,對想早點退休的人來說,必須提高所得倍數,日後才能悠閒早退。

其次,退休後想如何生活也攸關倍數的高低。上圖所建議的所得倍數是以維持目前生活水平所做的估值,若你此刻未能達成里程碑,就必須趁早提高儲蓄金額,否則退休後就必須降低生活水平。

換句話說,當退休時你預期生活費用會減少,這是低於平均的生活方式,你的倍數可以容許稍低一點;若是花費跟現在的水平一樣,就必須以這個倍數來做里程碑;如果預期花費將比現在更多,就必須調高倍數。

如果你此刻不是在理想的里程碑上,也不要氣餒,透過合理規劃及擴大儲蓄,還是有機會可以趕上未來的里程碑。關鍵就是,要採取行動!

*資料來源:https://www.fidelity.com/viewpoints/retirement ; The 10x savings rules of thumb are developed assuming age-based asset allocations consistent with the equity glide path of a typical target date retirement fund, a 15% savings rate, a 1.5% constant real wage growth, a retirement age of 67, and a planning age through 92. Fidelity developed the salary multipliers through multiple market simulations based on historical market data, assuming poor market conditions to support a 90% confidence level of success.

Please note: This information is intended to be educational and is not tailored to the investment needs of any specific investor.

SITE1802-034