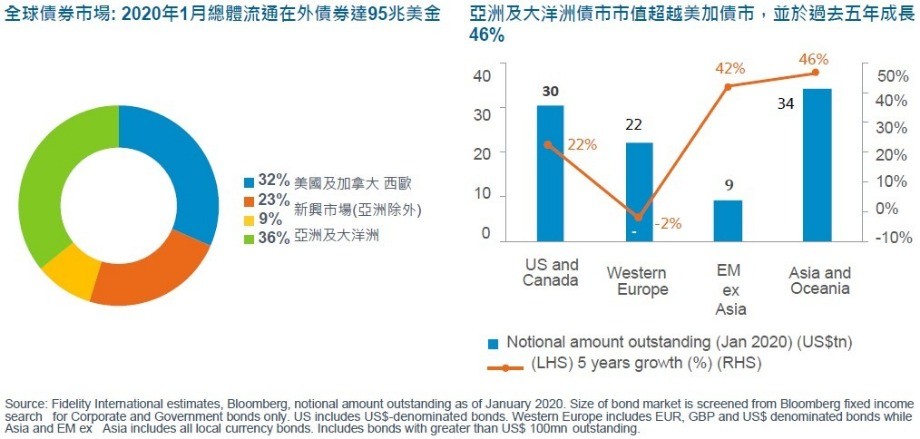

亞洲債市過去五年以46%的成長率快速增長,總體市值已達34兆美金,正式超過美國與加拿大債券市場整體市值。亞洲債市不僅區域配置分散,債券種類也相當多元,尤其是中國在亞洲債市中占有相當重要的地位。而中國房地產債近期雜音相當多,但其實過去十年僅有三件違約事件,2006年至今雖然市場風暴跛多,但皆收復跌勢,指數表現持續正增長。且不論是政府或地產商對資產負債表改善都有相當的改進決心。我們持續偏好中國房地產業,主因房地產商長期於資本市場發債,籌資熟練度與財報透明度皆較高,相對較高的利息收益也是我們喜歡的收息來源。

重點摘要:

亞洲債市快速成長不容忽視

◼ 市值超過美國與加拿大債市:在2020年1月,亞債市值已經正式超過美國與加拿大債券市場(約30兆美金)。

◼ 成長率驚人: 亞洲債市成長率相當快速,過去五年成長率達36%。

◼ 中國在亞債市場34兆美元的投資機會中占有重要地位。

為何要投資中國地產債?

◼ 長期皆可收復跌勢持續反彈: 從2006年開始,中國房地產高收益債持續反彈,且完全收復過去的跌勢。

◼ 違約事件不多: 中國境外房地產債的違約相對有限,過去十年僅發生了三起違約。

◼ 地產商有硬資產可提供擔保: 房地產開發商的土地儲備可做為違約事件發生時提供擔保的固定資產。

◼ 地產商募集資金管道充裕: 多數發行境外債券的地產商有多元的資金募集管道。

◼ 營運狀況良好: 房地產商對於用於土地購買的資本支出更有彈性,且能有更好的現金管理能力。

基金投資策略

富達亞洲高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)

◼ 我們持續偏好中國房地產業,主因相對中國其他產業,房地產商長期於資本市場發債,籌資熟練度與財報透明度皆較高,相對較高的利息收益也是我們喜歡的收息來源。近期市場三道紅線政策有利控制負債較高之房地產商積極去槓桿,短空長多。

◼ 評價面方面,由於近期市場波動,目前債券評價面相對合理,我們傾向維持目前曝險比重,個債方面則持續小幅調整,去蕪存菁。

◼ 基金維持較高現金比重6-7%,如遇到年底市場波動時有逢低買進之機會。

SITE-MKT-EXMP 2010-329