小結

- 殖利率高於股利率,美國投資等級債現階段較股票更具吸引力

- 強勢美元抑制通膨、影響企業獲利,締造美國投資級債新利基

- 年底前市場波動恐將持續,此將有助於美國投資級債後市表現

烏俄戰爭、通膨與全球央行升息可說是造成今年金融市場劇烈震盪的三大因素,不僅全球股市一度下跌逾20%,而過往被市場資金視為主要避風港之美國公債、美國投資等級債亦都出現雙位數跌幅,投資人亦因此對於債市投資望之卻步;然而,鑒於殖利率高於股利率、強勢美元將抑制通膨且影響企業獲利、年底前市場波動恐將持續等三大因素,此反而將締造美國投資級債新契機。

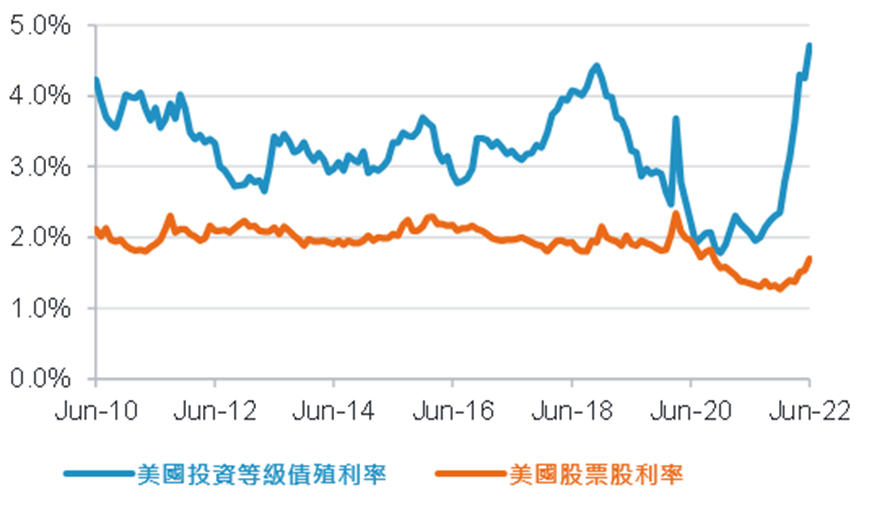

殖利率高於股利率,美國投資等級債現階段較股票更具吸引力

今年以來美國10年期公債殖利率一度上揚至3.25%,與去年底1.51%相比,彈升逾160個基點,令美國投資等級債利差與2021 年相比,擴大了約78 個基點,此外,若從殖利率角度來看,目前美國投資等級債的殖利率約為4.7%,高於美國標準普爾500指數之股票收益率1.7%(截至2022 年6 月底),顯見美國投資等級債殖利率相較於股利率,目前具有3% 的吸引力;再者,從基本面來看,目前美國企業財報表現仍然維持穩定,且債務融資併購、股票回購等活動持續下降,有助於企業財務結構,此對於美國投資等級債而言,可說是很大的順風。

美國投資等級債相較於股票更具吸引力

資料來源: *富達國籍, Bloomberg, 美國投資級債取自C0A0指數,股利率取自標普500指數,截至2022年6月底.

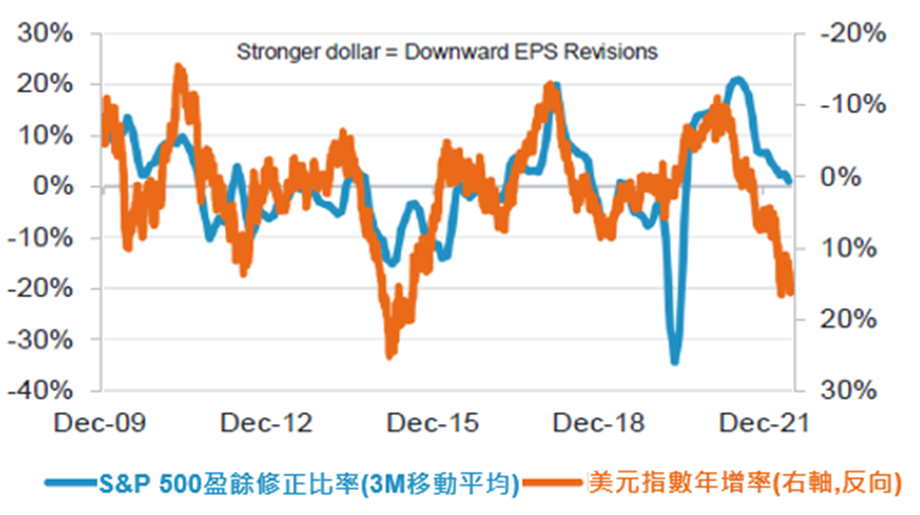

強勢美元抑制通膨、影響企業獲利,締造美國投資級債新利基

今年以來美元指數已升值近10%,來至2002 年3 月以來的最高水準,由於美國整體企業營收約30%以上來自海外,強勢美元恐將降低大型企業之出口競爭力,並侵蝕其海外收益,影響企業獲利未來展望及美國經濟表現。此外,從央行貨幣政策角度來看,強勢美元亦將發揮部分的貨幣政策作用,抑制國內通膨,降低聯準會停止升息週期的門檻,反而有利於美國投資級債未來之表現。

強勢美元恐衝擊美國企業獲利與經濟表現

資料來源: Fidelity International, Pantheon Macroeconomic research, July 2022

年底前市場波動恐將持續,此將有助於美國投資級債後市表現

儘管近期風險性資產出現反彈,惟考量美國內需動能放緩,歐洲經濟恐因俄羅斯天然氣中斷陷入衰退,加上聯準會仍處於升息循環,且美國2年期與10年期公債殖利率始終維持倒掛透露經濟放緩等因素,預估年底前市場仍將持續呈現波動,而美國投資級債比起其他風險性資產波動度較低,有助於投資人作為降低整體投資組合波動度首選。

SITE-MKT-EXMP 2208-290

富達收益投資解決方案

兼顧收益與防禦 對抗波動同時挖掘機會