重點摘要:

上週全球股市漲跌互見,美國標普500微跌0.1%,日股漲幅較強勁,日經225指數上揚2.56%,而東證一部指數強漲3.12%,更創下1990年泡沫以來新高。上週美國公布5月PCE通膨數據,核心PCE年增2.6%,符合市場預期。雖然美國通膨持續降溫,上週10年期美債殖利率仍上揚14個基點,反映市場對美國政治與通膨下行趨勢的謹慎態度。匯率部分,美元保持強勢,日圓上週一度下跌至40年低點,美元兌日圓於161震盪。在美日利差明顯縮窄前,日圓恐持續保持疲軟。展望後市,儘管看到部分領先數據走緩,但尚未出現衰退跡象,我們預期全球經濟軟著陸為基本情境。整體而言,我們仍看好風險性資產表現,其中美股與日股企業基本面持續上修,有助延續上半年漲幅。

經濟焦點:美國PCE符合預期,通膨持續緩步降溫

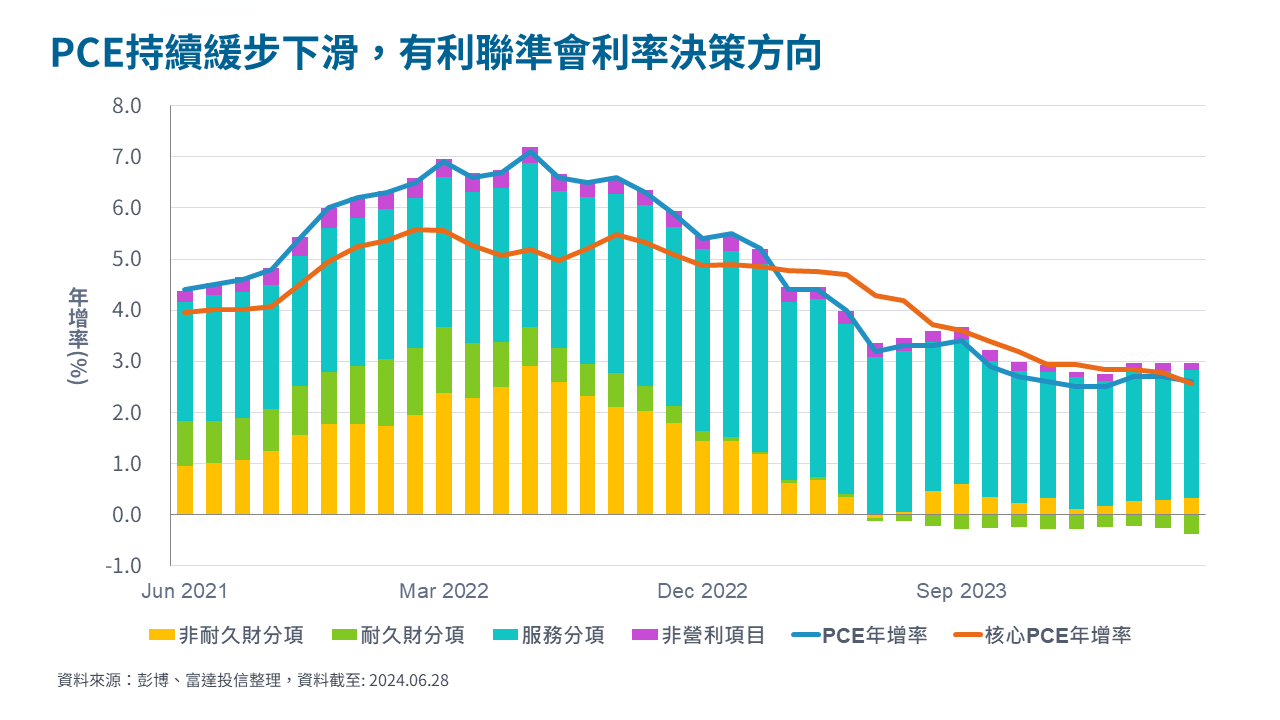

美國5月通膨持續下行,5月消費者支出物價(PCE)年增2.6%,核心PCE年增2.6%。值得注意的是,本月核心PCE月增率下滑至0.08%,為2020年11月以來最低水準,暗示美國通膨降溫的成效,有利聯準會今年降息一碼的政策預期。根據利率期貨市場預期,聯準會9月降息一碼機率為58%,與一個月前的41%相比,降息預期顯著提升。

若觀察細項,受惠於汽油價格降低與耐久財需求減少,整體PCE與核心PCE均下滑。然而,觀察聯準會關注的超核心物價(扣除食物、能源與居住費用的服務性通膨)年增率仍達3.4%,服務業性通膨仍具黏滯性,後續將觀察降溫趨勢是否延續。

市場焦點:日圓觸及近40年來低點

上週美元兌日圓面臨強勁賣壓,一度衝破162元大關,此為1986年來最低水準。過去日圓走勢與美日利差走勢相近,但5月以來,兩者出現脫鉤。近日因經濟數據與通膨降溫,美債殖利率下滑,但仍難阻日圓遭市場拋售。

推估本次美日利差與日圓走勢脫鉤的原因,主要來自貨幣政策預期。雖然聯準會暗示今年將降息一碼,但隨著實體經濟數據陸續出爐,市場也擔心美國延後降息的可能性。另一方面,日本銀行則因升息速度較緩慢,市場預期2026年才有機會升破1.0%。兩國利差在短時間難以縮窄,日圓依然面臨沉重壓力,後續走勢將觀察日本政府干預外匯手段與兩國貨幣政策的市場預期。

富達第三季全球投資展望:軟著陸為基本情境,支持風險性資產走揚

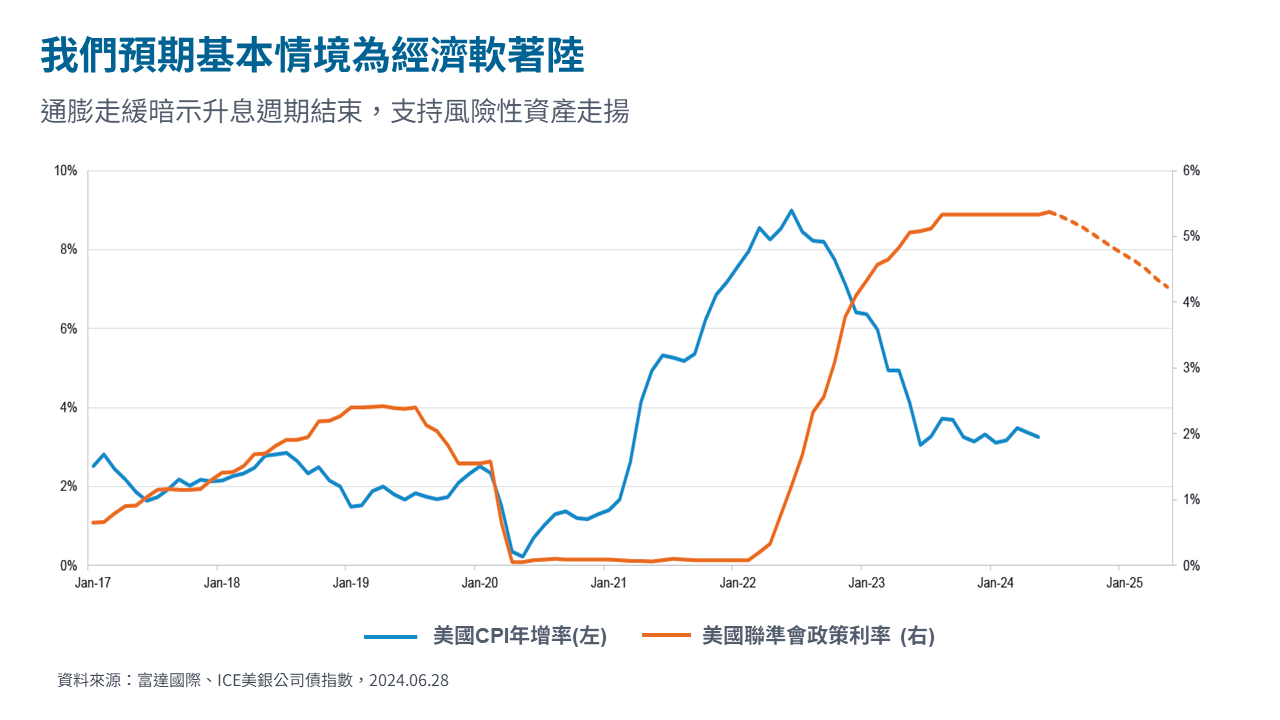

- 基本情境為經濟軟著陸:今年勞動市場和消費需求緩步下滑,全球經濟活動保持穩定。由於總體經濟轉向溫和成長,部分緩解對經濟衰退的擔憂,反映經濟和通膨表現對央行緊縮政策保持韌性。

- 持續關注美國與日本股市:美國和日本股市上半年漲勢強勁,前者來自經濟成長和企業獲利,而後者則受惠產業結構利多和公司治理改革。隨著強勁漲幅與評價提升,我們將轉而尋找具投資價值的企業,例如美國中型股評價合理,且基本面能適應更高的利率環境,或有長期成長潛力。

- 各經濟體步入穩定,有利風險性資產:相對其他經濟體,美國經濟與通膨表現特別強韌,推升其股債市表現。然而,隨著全球經濟步入溫和成長,各地經濟發展與貨幣政策趨於穩定,有利先前遭低估的風險性資產走揚。

SITE-MKT-EXMP 2406-197