小結

- 日本央行:終結負利率時代,且17年來首度升息將政策利率上調10-20個基點至0-0.1%區間

- 政策隱含:預估薪資調漲政策可望延續,因日本政府在新稅制改革中包含促進薪資調漲措施

- 日股展望:實質薪資成長有助於日本之內需增長,對日本經濟帶來正面助益,看好日股展望

發生什麼事

- 終結負利率時代:日本央行如市場預期將將政策利率上調10-20個基點,由原先的負0.1%上調至0%-0.1%區間,此爲17年來(2007年2月21日)以來首度加息,亦等同於長達8年的負利率時代正式終結。與此同時,日本央行宣布結束殖利率曲線(YCC)控制政策,但承諾在必要時繼續購買長期政府債券;此外,日本央行還停止了對ETF的購買計畫。

- 金融市場表現: 市場對於日本央行貨幣政策正常化已有所預期,且預估日本央行貨幣政策是逐步調整,因此日圓一度貶破150,日股震盪後收高。

政策隱含與展望

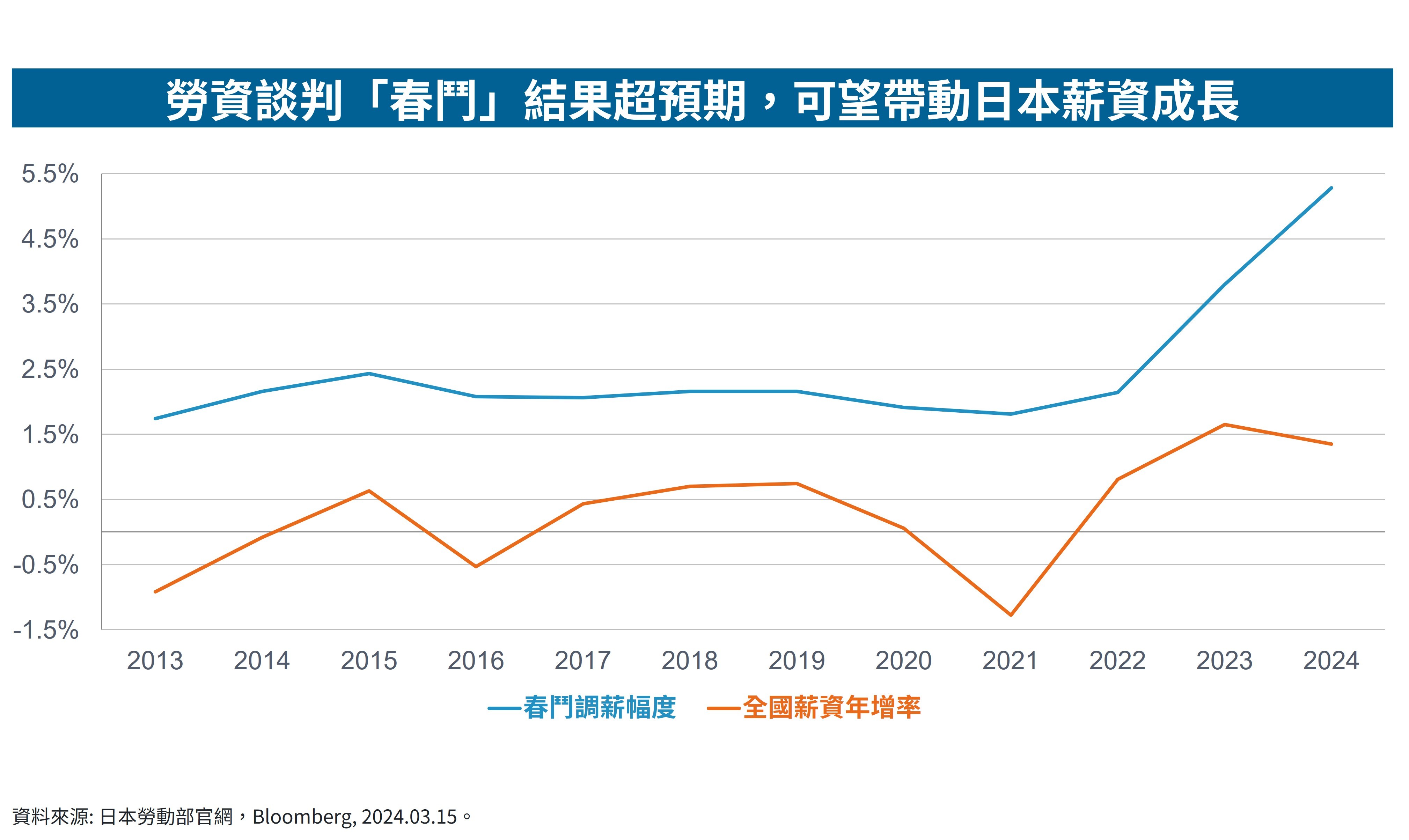

富達國際日本團隊投資長Miyuki Kashima表示,日本央行此舉乃符合市場預期,因為今年春季勞資談判加薪幅度超過工會所提出的加薪幅度,尤其是大型企業,根據日本工會總聯合會 (RENGO)初次統計,日本企業的薪資調升幅度平均5.28%,高於去年同期(2023年春鬥第一次彙整結果)的3.80%,且創下33年來最大加薪幅度,其中中小企業的薪資漲幅亦達4.42%。

我們認為明年薪資調漲政策可望延續,主要因為日本政府在2024年會計年度之稅制改革法案中包含促進薪資調漲措施,在此稅制下,企業的調薪部分可作為企業稅之抵減,大型企業最高抵減稅率可達35%,中小型企業最高抵減稅率可達45%。此外,在強化更高薪資誘因上,將對大型企業提出5-7%工資上漲要求,並增加5年稅制減免移轉,以支持虧損之中小企業調高薪資。

富達投資策略觀點

整體而言,我們認為如果通膨穩定在年化2%左右,且薪資增長可確保實質薪資成長,此將有助於日本之內需增長,且消費之復甦將對日本之經濟與股市均帶來正面助益, 因此看好日股股市長期之展望。 富達日本價值策略投資團隊表示隨著投資人對大型股和高價科技股關注度提高,TOPIX前十大部位已佔大盤市值20.6%,年初至今,TOPIX核心30已經相對整體大盤漲幅高5%,並相對中小型股高10%。但根據歷史經驗,我們預期投資人目光將會從大型股轉向中小型股,尋找被低估的投資機會,加上日本央行即將結束負利率政策的影響下,我們預期市場長期價值股的表現將出現好轉。

SITE-MKT-EXMP 2403-074