摘要

近期亞高收債市又起風波,恆大相關新聞再度躍上新聞頭條,引發投資人對中國房企與整體亞高收債市的擔憂。但中國不動產發行商獲利狀況良好,且積極配合中國官方三條紅線政策調整資產結構,加上整體亞高收債評價面已來到相對低點,單一恆大企業的影響不會改變我們對亞高收債市謹慎樂觀的看法。雖然亞洲高收益債市評價面已相當便宜,但是不可忽略在消息面影響下,市場仍相當震盪,個別債券的挑選成為投資策略重點,未來持續依據債券基本面調整配置比重,且分散配置在高品質債券,並保持基金較高的流動性。

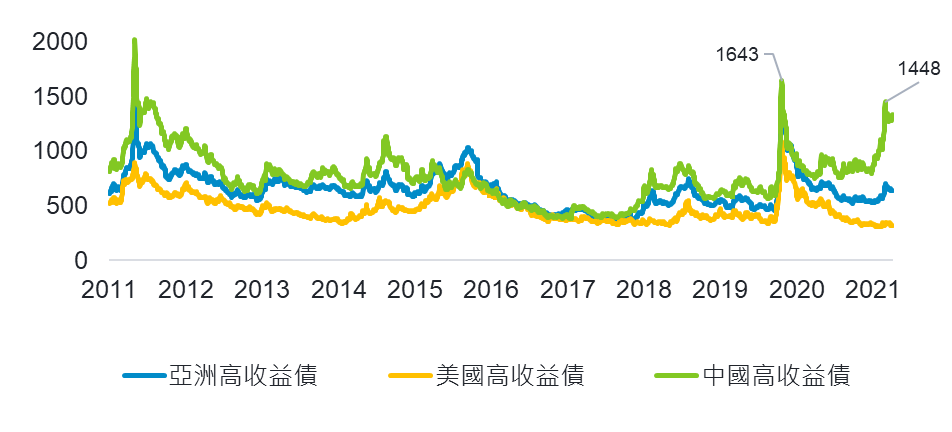

中國高收益債市評價面已來到相對低點

- 近期因中國監管消息與經濟數據疲弱雙重影響下,中國高收益債也同步下滑,近期利差曾來到1448 bps 的高點,直逼2020年3 月1643 bps 的水準。觀察前一波新冠疫情緩解後,中國高收益債利差從1643bps 收斂至753bps (2020 年12 月底),指數波段的漲幅就高達31%。

- 而8 月份雖然恆大債券表現不佳,但中國高收益債利差仍強勁收窄近200bps,指數上揚近3%,可見若去除恆大影響,中國高收益債仍有表現空間。

各區域高收益債利差走勢圖(bps)

資料來源: ICE 美銀證劵,2021.9.6/上述指數皆為ICE 美銀債券指數

中國房地產債基本面持續轉佳

- 隨著中國經濟持續復甦,中國房地產商的銷售狀況持續轉佳,2021 年上半年均繳出不錯的成績單。即使是恆大,上半年仍有人民幣105 億元的獲利。

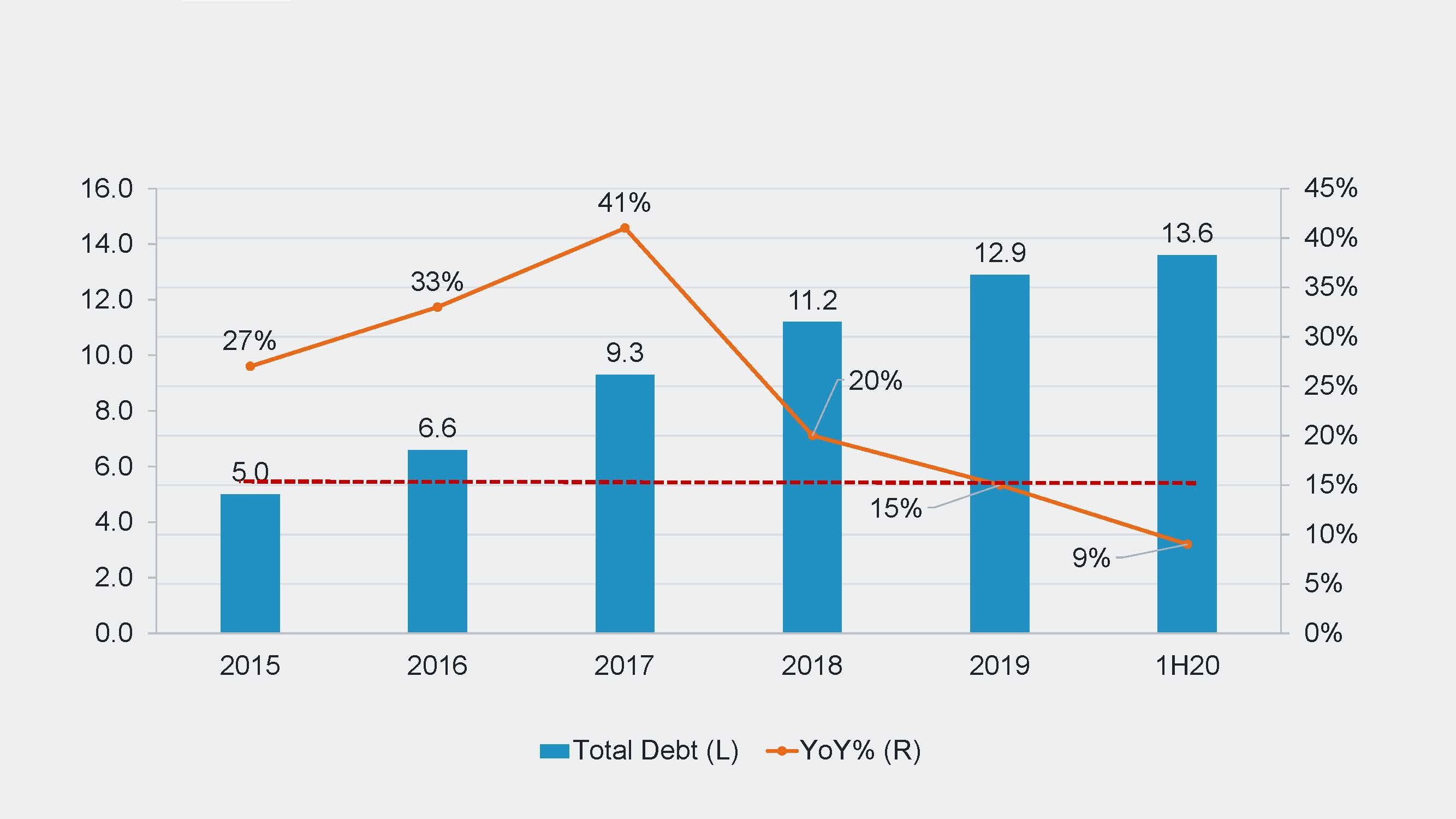

- 各房企配合中國政府的三條紅線政策,積極改善其資產負債狀況,整體產業的負債水準已從2017 年41%的成長率降至今年上半年的9%,改善幅度相當可觀。

- 我們持續看好中國房地產債主因 : 1) 境外美元債因三條紅線政策新債發行量大幅減少,債券供需面有所改善 ; 2) 產業持續降槓桿改善債信品質 ; 3) 房價走升,獲利前景佳等。

中國房地產商都積極改善負債狀況

資料來源: Wind, FIL, June 2021

富達亞洲高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)基金投資策略

- 中國房地產債8 月份呈現反彈(整體亞高收+2.8%,房地產+4.18%),但9 月初因恆大負面訊息持續發酵,導致市場訊息紛亂,引起部分地產商價格波動,因而拖累整體亞高收債下跌,目前我們的確見到少數房地產債有超跌跡象。

- 市場波動時,選債成為重點。選債還是最注重基本面,持續依據債券基本面決定/調整配置比重,且持續分散配置在高品質債券,並保持基金高流動性。我們預期短期內市場可能還是會因消息面持續波動,但相對較高的息收,還是有利抵禦短期價格波動,中長期向上趨勢不變。

- 8 月底基金恆大債券持有比重降至約1.8%,個別債券價格變化對基金影響程度已降低。

- 目前恆大美元債券價格已反映所有不利消息(包含違約預期),也已經低於其資產相對重整價值,因此我們預期其價格下檔已相當有限,反之來說,未來若有任何正向發展,皆可能幫助債券價格有所表現。

SITE-MKT-EXMP 2108-265