雖說美中的經濟活動碳排量超過其於全球經濟所占比重,但兩國也在努力制定有效的長期解決方案,以降低排放量。綠色轉型成功的關鍵是將資本從成熟國家引導至新興市場。

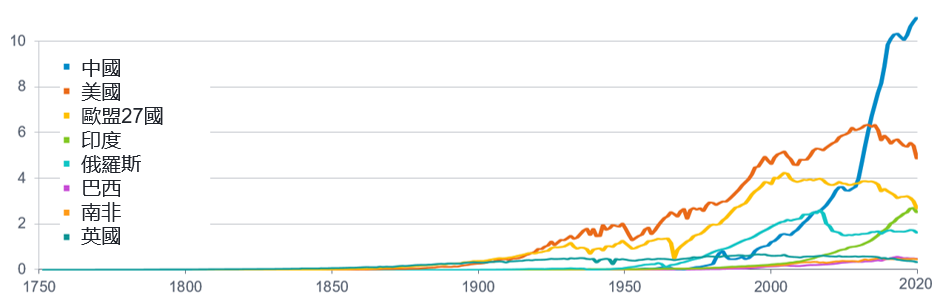

根據 2021 年發表的研究,中國和美國合計佔全球溫室氣體排放量的 38%。相比之下,歐盟的 27 個成員國貢獻了 6.4%。1特別是中國的經濟成長主要以煤炭為動力,在 1985 年至 2016 年間,該國近 70% 的能源使用量係來自煤炭。2事實上,煤炭目前仍佔發電所用燃料的 60% 左右。3

中國的都市化進程支撐對煤炭的需求,而工業部門對鋼鐵和水泥的需求量也達到空前水準。客觀來看,2011 年至 2013 年間,中國生產與使用的水泥比 1901 年至 2000 年期間的美國要多。4

因此,從現在到 2050 年,全球經濟去碳化的成本估計為每年 4.8 兆美元,從建築到農業、運輸及金融。總計為 144 兆美元。5

因燃燒化石燃料以生產能源及水泥導致的二氧化碳排放量 (10億噸)

資料來源: Global Carbon Project

注意: 二氧化碳排放量係以生產作為衡量基準,代表商品交易產生的排放並未調整計算入其中

新聞背後

「值得注意的是,目前的排放量並非故事的全貌。」富達國際盡職治理暨永續投資全球主管陳振輝(Jenn-Hui Tan)表示。他指出,中國消費者每年人均二氧化碳排放量為 7.4 噸,約為美國人均排放量(14.2 噸)的一半。6長期而言,自 1850 年以來,美國占全球累計排放量的 20%,中國占比 11%。7

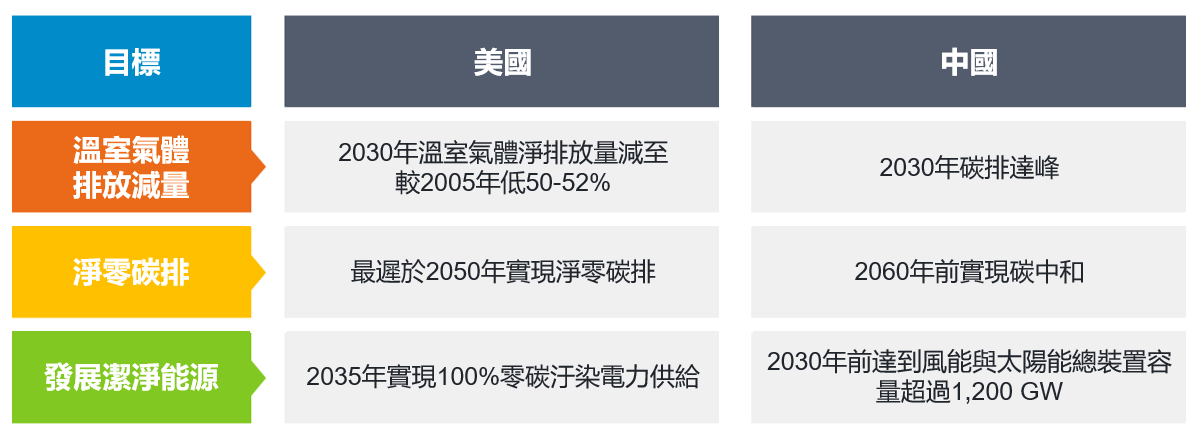

政策主導方式

中美兩國政府已經體認到當前的問題,並為實現其氣候目標做出大致類似的承諾。「從一開始就很明顯看出,拜登政府視氣候問題為優先事項,」陳振輝表示。拜登總統已承諾到 2030 年美國的排放量將比 2005 年的基線減少一半,並承諾美國將於 2050 年前實現淨零排放。8

美中氣候承諾比較

資料來源: 富達國際,2021

拜登上任後做的第一件事就是讓美國重返《巴黎協定》,承諾將全球升溫限制在攝氏2度以內。接著,他擬定一項政府各部會參與的氣候變遷因應計劃。

在 2021 年 11 月 COP26 氣候峰會舉辦期間,美國通過獲兩黨支持、價值 1.2 兆美元的基礎建設法案,包括美國歷來對清潔能源傳輸所做最大筆投資。9拜登總統的「重建美好未來」計劃再行加碼;指定數十億美元用於去碳化投資,包括清潔能源,以及在美國推廣潔淨科技與綠色材料製造。

既得利益

在中國,習近平主席已承諾該國將於 2060 年之前實現淨零排放。他也希望碳排放在 2030 年前見頂。10儘管這並不等同於在2050 年實現淨零碳排,但卻代表要在30年內讓碳排量從高峰跌至谷底,如此的去碳化進程比任何其他主要國家都更為快速。

在應對氣候變遷上,中國享有陳振輝所說的「明確的既得利益」。他指出,中國40%以上的人口和國內生產毛額(GDP)都集中在長江經濟帶附近。11此外,該國超過 100,000 平方公里的沿海地區位居海平面以下10公尺,所以對於實體氣候事件已有深切體驗,例如最近中國南方發生嚴重洪水,影響近 6000 萬人。12

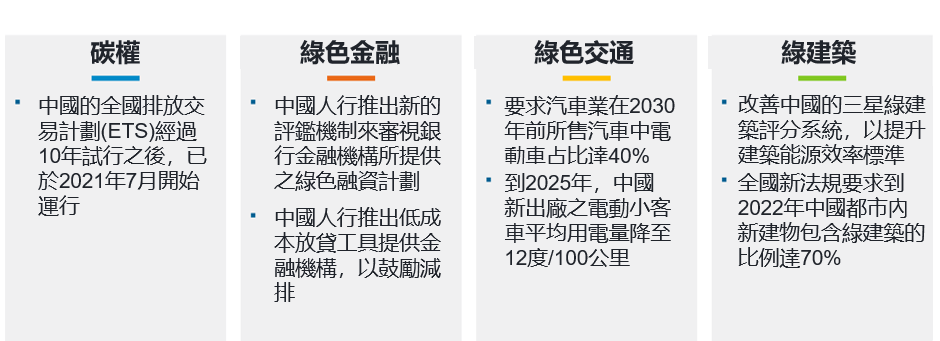

中國已經推出了幾項政策專門因應氣候變遷,其中包括全世界規模最大的國家排放交易計劃,目前已納入該國40%的二氧化碳排放量。13中國人民銀行也採取多項措施支持再生能源的發展。事實上,中國的再生能源目前佔其能源產量的 30% 左右,並提供全球一半的再生能源裝置容量。14 15在國內,中國的目標是在 2030 年前實現風電與太陽能總裝置容量超過 1,200 GW。16

中國推出全方位政策應對氣候變遷

重新引導資本配置

「科技創新是實現淨零碳排的關鍵,」陳振輝指出他對未來樂觀以待。「氣候科技新創公司所吸引的創投資本及私募股權活動均達到歷史新高,」他繼續說道。

儘管核電、綠氫和藍氫、再生能源基礎設施,以及碳捕捉與封存等替代能源或技術已獲得大力支持,但「投資資本與可投資專案之間的適配度仍須加以提升,」他補充道。

陳振輝表示,挑戰在於「將資本從成熟國家導引流向新興市場,促進綠色轉型的實現。」他觀察到多數金融資產都在成熟市場內。同時,實現永續發展目標所需資金絕大部分應投入新興市場。

「如果新興經濟體要實現去碳化,私部門的資本流動與公私部門夥伴關係就必須在融資方面提供助力,」他繼續說道。

美中兩國在 COP26 結束時宣布的氣候行動聯合聲明具有重大意義,因為該聲明顯示氣候是「兩國可以確實齊心合作」的領域,陳振輝解釋道。

去碳化投資組合

氣候倡議不是只有政府及政策制定者可以發起。美國與中國的投資人也希望能善盡己力。投資組合去碳化的成長趨勢即為明證。舉例來說,主要資產管理公司皆已擬定遠大的計劃,要在世紀結束前大幅降低投資組合的碳足跡。但是,正如陳振輝所說,「這絕不僅是一個 10 年的計劃。真正的良心投資是一個長期過程,要讓所有企業最終都能履行課責。」

許多資產管理公司已將動力煤等整個產業排除在投資範圍以外。雖然這是必要的第一步,但也必須了解去碳化過程有其細微複雜之處,不是單純應用全面排除即可。「資產經理人不能只是剔除一批公司就以為大功告成,沾沾自喜,」陳振輝補充道。逐一檢視投資組合所持個股,找出更深層的氣候風險至關重要。例如找出哪些公司未遵守將全球升溫限制在攝氏 1.5 度的承諾,或不願採行符合ESG原則之商業實務。「話雖如此,我們不該直接排除在道德面相對不足的企業。投資人需要與企業管理層合作以鼓勵變革。這是一個不斷演進的過程」他總結道。

1資料來源:BBC/Rhodium Group

2來源:中國電力

3資料來源:路透社

4資料來源:Forbes

5資料來源:富達/高盛

6資料來源:Our World in Data

7資料來源:Carbon Brief

8資料來源:白宮

9資料來源:白宮

10資料來源:彭博社

11來源:新華網

12資料來源:印度時報

13資料來源:Carbon Brief

14資料來源:Argus Media

15資料來源:南華早報

16資料來源:彭博社